Yaygın olarak DeFi olarak bilinen merkezi olmayan finans, 2020’de dijital varlık piyasalarında en çok konuşulan konu oldu. İnternet tabanlı finansal protokoller, teknoloji meraklısı yatırımcıların çift ve üç haneli getiri elde etmeleri için yeni yollar sağlıyor ve giderek daha fazla yatırımcıyı çekiyor. bu boşluğa.

DeFi’nin ne olduğunu ve bu yeni, yüksek riskli dijital varlık sınıfına nasıl yatırım yapacağınızı öğrenin.

DeFi nedir?

Merkezi olmayan finans (DeFi) , internet bağlantısı olan herkese finansal hizmetler sunmayı amaçlayan açık kaynaklı finansal yazılımları ifade eder.

Özerk, internete özgü finansal protokoller, geleneksel finansal aracıları akıllı sözleşmeler ve sabit kodlanmış bir ekonomik teşvik yapısı ile değiştirerek bir dizi finansal hizmet sağlar.

Günümüzün DeFi pazarında şunları yapabilirsiniz:

- Ortalamanın üzerinde getiri elde etmek için dijital varlıkları para piyasası protokollerine yatırın

- Piyasaya kaldıraçlı uzun pozisyonlar yerleştirmek için dijital varlıklar ödünç alın

- Otonom ticaret havuzlarını kullanarak bir dijital varlığı diğerine dönüştürün

- Merkezi olmayan ticaret havuzlarına likidite sağlamak için ücretler kazanın

- Tokenize edilmiş geleneksel varlıklara (hisse senetleri, emtialar ve FX) yatırım yapın

- Merkezi olmayan türevleri kullanarak dijital varlık portföyünüzü koruyun

Ve hepsi bu değil! Aylık olarak yeni merkezi olmayan finansal çözümler ortaya çıkıyor ve bu büyüyen pazarın daha yeni başladığını gösteriyor.

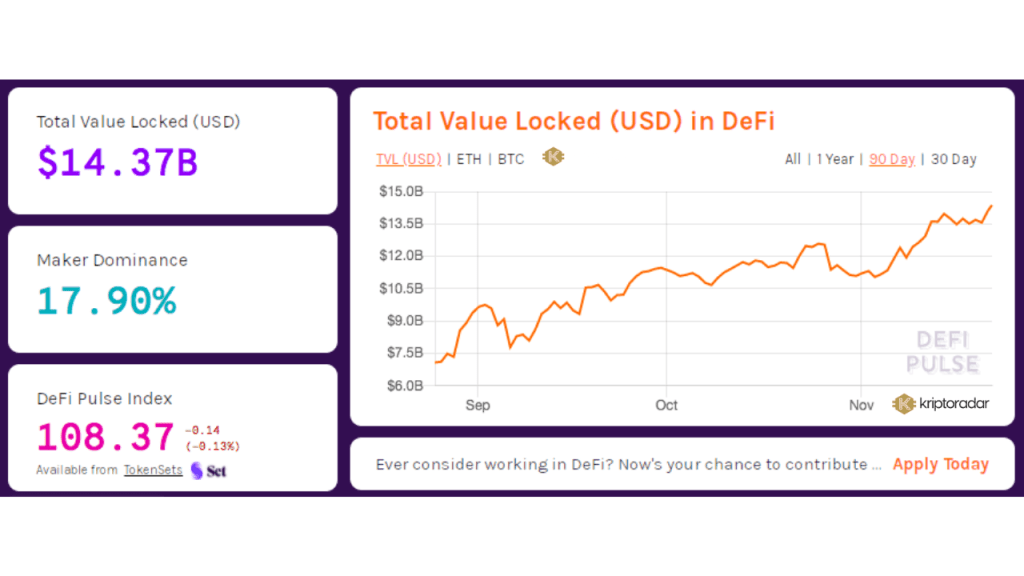

İçerik oluşturma sırasında, DeFi protokolünde “kilitlenen” toplam ABD doları değeri 14,37 milyar dolardı.

Bitcoin‘in 347 milyar dolarlık piyasa değeriyle karşılaştırıldığında , bu küçük görünebilir. Ancak DeFi endüstrisinin sadece iki yaşında olduğu göz önüne alındığında, bu yeni gelişen pazarın büyüklüğü şimdiden oldukça etkileyici.

DeFi: Bankasız Bir Geleceğe Bir Sonraki Adım

DeFi savunucuları, merkezi olmayan finans piyasasındaki gelişmelerin bankasız bir geleceğe doğru atılan sonraki adımlar olduğuna inanıyor.

Merkezi olmayan dijital para birimi Bitcoin, internet üzerinden parasal değeri saklamamızı, göndermemizi ve almamızı sağlar. Bu merkezi olmayan, bankasız geleceğin bir sonraki yinelemesi, Ethereum gibi blok zinciri ağlarının üzerine inşa edilen özerk finansal ürünler ve hizmetlerdir.

Mythos Capital kurucusu ve açık sözlü DeFi savunucusu Ryan Sean Adams , Bankless adlı günlük bülteninde şunları yazdı :

“İnsanların bankaya ihtiyaç duymadığı noktaya yaklaşıyoruz. Tasarruf hesapları, yatırım fonları, mobil ödemeler – bunların yerini bankasız bir alternatif alabilir….bugün! Yerleşik seçeneklerden daha iyi alternatifler—dünyadaki herkesin akıllı telefonuyla erişebileceği alternatifler!”

Bir konuda haklı.

Henüz başlangıç aşamasında olmasına rağmen, DeFi endüstrisi dünyanın dört bir yanındaki bireylerin bir uygulama indirmesine, dijital para birimi satın almasına ve geleneksel tasarruf hesaplarından daha yüksek faiz oranları elde etmek için yatırmasına izin veriyor.

Hepsinden iyisi, bu, evrak, kimlik doğrulama veya KYC kontrolüne gerek kalmadan yapılabilir. Tek gereken bir akıllı telefon!

Bu nedenle, bankasız bir gelecek fikri o kadar da uzak bir fikir değil. Bir bankanın yaptığı her şeyi etkili bir şekilde yapabilen bir akıllı telefon uygulamaları paketi indirebiliyorsanız, neden bir daha banka şubesine giresiniz?

Verim Tarımı: 2020’deki En Sıcak Dijital Varlık Trendi

DeFi pazarından bahsederken “verimli tarım” konusunun etrafından dolaşmanın bir yolu yok.

Likidite madenciliği olarak da bilinen verim çiftçiliği, kullanıcıları platformu kullanmaya teşvik etmek için likidite sağlayıcılarına verilen bir jetonla ödüllendiren verim üreten protokollere dijital varlıkların yatırılmasını içerir.

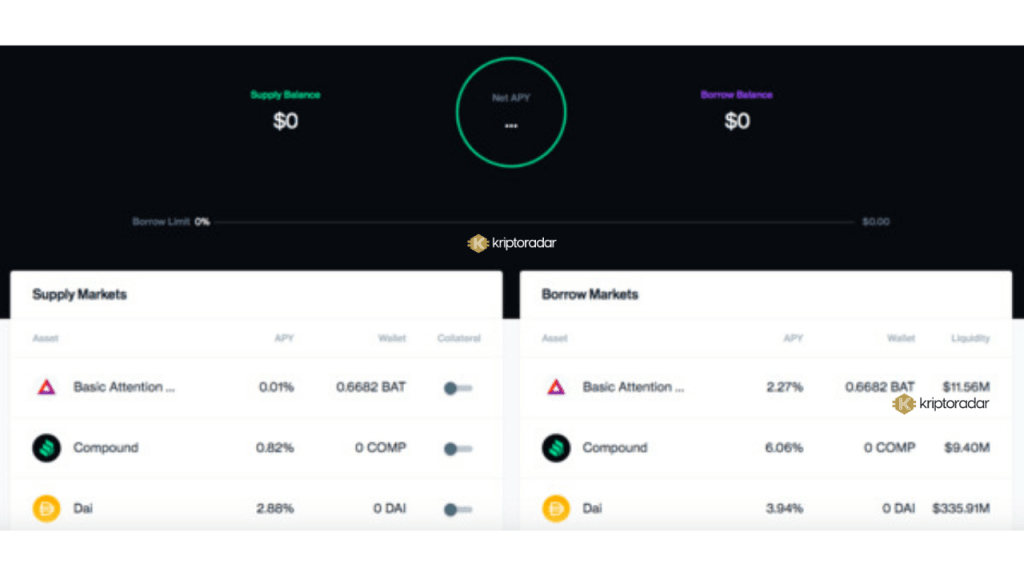

Örneğin, getiriye aç bir yatırımcı Bileşik üzerinden USD Coin (USDC) ödünç verebilir ve USD Coin borçlanma ve borç verme havuzunun piyasa güçleri tarafından belirlenen faiz kazanabilir. Ek olarak, Bileşik üzerinde bir likidite sağlayıcısı olarak yatırımcı, kullanıcının havuza katkıda bulunduğu miktarla ilgili olarak Bileşik (COMP) protokol jetonlarını da alacaktır.

Sonuç olarak, “verim çiftçisi” USDC’lerini borç verme havuzuna yatırmak için faiz kazanacak ve protokole likidite sağlamak için COMP jetonları şeklinde getiri elde edecektir.

Bu, verim çiftçiliğidir.

Bu eğilim, yeni başlatılan protokollerin, çiftçileri cezbetmek için protokol jetonları şeklinde ödenen üç ve dört basamaklı APY’ler sunmaya başlamasıyla başladı.

Ne yazık ki, birçok yatırımcı denetlenmemiş, zamanından önce başlatılan kod, akıllı sözleşmelerdeki güvenlik açıklarının kötüye kullanılmasına neden olduğu için para kaybetti ve bu da kullanıcılar için fon kaybına neden oldu. Bu nedenle, verim çiftçiliği biraz olumsuz bir itibar kazandı ve birçok uzman, yatırımcıları bu yeni dijital varlık yatırımı biçimine girmemeleri konusunda uyarıyor.

En İyi DeFi Protokolleri

Merkezi olmayan finans piyasasındaki yatırım fırsatlarına erişmek için kullanabileceğiniz onlarca DeFi protokolü var.

- Maker

Ethereum destekli MakerDAO, ABD doları ile bire bir değerini korumayı amaçlayan stabilcoin DAI’yi destekleyen merkezi olmayan Teminatlı Borç Pozisyonu (CDP) platformudur. Kullanıcılar, kilitli varlıklara karşı DAI’yi borç olarak almak için eter (ETH) veya diğer Ethereum varlıklarını teminat olarak kilitleyerek Teminatlandırılmış Borç Pozisyonu (CDP) açabilir. Faiz ödemeleri MKR jetonu kullanılarak yapılır ve ödenen DAI ve MKR, CPD kapatıldıktan sonra yakılır.

- Uniswap

Uniswap, Ethereum ağında, kullanıcıların ERC20 tokenlerini özerk bir şekilde hızlı bir şekilde takas etmelerini sağlayan merkezi olmayan bir değişimdir. Bunu, bir likidite havuzundaki arz ve talebe dayalı işlemleri eşleştiren, aracıları ve aracıları ortadan kaldıran bir algoritma aracılığıyla yapar.

- Aave

Eskiden ETHLend olarak bilinen Aave, dijital varlıkları ödünç almak ve ödünç vermek için Ethereum destekli, merkezi olmayan bir eşler arası pazar yeridir. Eşler arası borç verme platformu, borç alanların ve borç verenlerin daha sonra akıllı sözleşmeler kullanılarak yürütülen bir kredinin şartları üzerinde anlaşmalarına olanak tanır.

- Compound

Compound Finance, kullanıcıların teminat karşılığında borç almalarını veya borç vermelerini sağlayan Ethereum tabanlı, açık kaynaklı bir para piyasası protokolüdür. Herkes Compound‘un likidite havuzuna katılabilir ve dijital varlık varlıklarından faiz kazanmaya başlayabilir. Faiz oranları platformdaki arz ve talebe göre ayarlanır. Bileşik, diğer dijital varlıkların yanı sıra DAI, ETH ve USDC’yi destekler.

- Curve Finance

Curve, kullanıcıların Ethereum tabanlı varlıkları takas edebileceği ve takas edebileceği merkezi olmayan bir değişim protokolüdür. Ayrıca, kullanıcıların fonlarını genel havuza eklemeleri ve faiz kazanmaları için bir teşvik görevi gören, teklif ve talep fiyat yayılımlarından kazanç sağlarken varlıkları otomatik olarak alıp satan bir piyasa yapıcı algoritma kullanarak piyasalara likidite sağlamaya odaklanır.

- WBTC

Tek bir WBTC, bir bitcoin’e eşit bir değere sahip bir ERC20 jetonudur. BTC’nin DeFi ekosistemine çok daha fazla likidite sağlayan Ethereum ağında var olabilmesi ve alınıp satılabilmesi için oluşturuldu. Ayrıca, kullanıcıların BTC’yi faiz getiren protokollere yatırmasını sağlar.

- Harvest Finance

Harvest Finance platformu, hasat çiftçiliği protokollerini bir araya getirmesi ve en karlı seçenekler arasında otomatik olarak geçiş yapması bakımından yearn.finance’a benzer. Platformun kullanıcıları bir süper yatırımcı yaratan bir fon havuzu oluşturur ve bu, jetonlar diğer platformlara gönderildiğinde sürekli işlem ücreti ödeme sorununu çözer.

- Synthetix

Synthetix, değerli metaller, hisse senetleri ve para birimleri gibi gerçek dünya varlıklarının tokenleştirilmesine izin vermek için tasarlanmış bir jeton ticaret platformudur. Bu şekilde oluşturulan jetonlar “Synths” olarak bilinir; Bir varlık tanımlandıktan sonra, Ethereum ağında bu “gerçek dünya” varlığının bir Synth kopyası oluşturulabilir. Bunu yaparken Synthetix, Wall Street benzeri ticareti kripto dünyasına getiriyor.

- yearn.finance

Yearn.Finance Protokolü, sabit paralardan yararlanan verim çiftçiliği platformlarından elde edilen kazancı en üst düzeye çıkarmayı amaçlayan bir toplayıcıdır. Bunu, biri diğerinden daha karlı hale geldiğinde kredi verme platformları arasında otomatik olarak geçiş yaparak yapar. Ancak, başlangıçta yatırılan gerçek jetonu değiştirmez.

- RenVM

RenVM, blok zinciri arasında birlikte çalışabilirlik yaratan bir platformdur, yani bitcoin gibi varlıkların Ethereum gibi diğer blok zincirlerinde var olabileceği anlamına gelir. Özünde, örneğin platforma BTC gönderdiğinizde, RenVM daha sonra bu mevduata 1:1 oranında bir ERC20 jetonu olarak renBTC basacağı için bu bir saklama hizmetidir.

DeFi’ye Yatırım Yapmanın Riskleri

Merkezi olmayan finans uygulamaları, yatırımcıların dijital varlık varlıkları üzerinde sorunsuz bir şekilde faiz kazanmalarını sağlamanın yanı sıra bir dizi güvene dayalı ticaret, yatırım ve riskten korunma çözümleri sunmalarını sağlar.

Bir sonraki yüksek riskli, yüksek kazançlı piyasa trendini arayan deneyimli dijital varlık yatırımcıları için DeFi piyasalarında seçebilecekleri çok şey var.

Ancak, tüm yatırım türlerinde olduğu gibi, DeFi piyasaları risksiz olmaktan uzaktır. Bilhassa, bir avuç yerleşik ve baştan sona denetlenmiş protokolden daha yeni uygulamalara ve platformlara geçtiğinizde, DeFi yatırımları oldukça riskli olarak sınıflandırılabilir.

Temel olarak, dört ana DeFi riski vardır:

- Kod Riski

- Market riski

- Merkezileşme Riski

- Düzenleyici Risk

Muhtemelen, DeFi yatırımcıları için en büyük risk , canlı protokollerin kodundaki istismar edilebilecek potansiyel güvenlik açıklarıdır , bu da kullanıcı fonlarının kaybına ve/veya protokol jetonunun değerinde keskin bir düşüşe yol açar.

Piyasa riski tutma Défi belirteçleri karşılaşılan bu Bitcoin (BTC) ya da dijital varlıkları, ofisler tutma zaman çok daha yüksektir eter (ETH) daha az sıvı olan ve tipik olarak, sadece tek bir kullanım durumunda olduğu gibi. Likidite eksikliği ile birlikte, DeFi tokenleri bu nedenle yatırımlar kadar risklidir.

Merkezileşme riski , DeFi yatırımcılarının bilmesi gereken bir diğer faktördür. İronik olarak, birçok DeFi uygulaması, hizmetlerini sağlamak için fiyat bilgisi için Oracles gibi merkezi hizmetlere güvenir. Bu üçüncü taraf hizmetlerinden herhangi birinin kesinti veya bilgisayar korsanlığı yaşaması durumunda, bu durum DeFi yatırım pozisyonunuzu olumsuz etkileyebilir.

Son olarak, düzenleyici risk vardır . Şimdilik, merkezi olmayan finansal uygulamalar düzenleyicilerin pek ilgisini çekmedi. Bununla birlikte, piyasa bir yıl önce fiilen var olmayandan bugün 14 milyar dolarlık bir pazara geçerken, düzenleyiciler dikkat çekmeye başlıyor. Dijital varlıklar küresel olarak daha düzenli bir sektör haline geldikçe, DeFi düzenlemelerinin takip etmesini bekleyebiliriz. Sıkı düzenlemeler DeFi iadelerinizi etkileyebilir.

DeFi Bir Balon mu?

2020’deki sıcak DeFi trendi, şüphesiz verim çiftçiliğinin gölgesiydi .

Yeni başlatılan, denetlenmemiş (ve nedense genellikle gıda temalı) DeFi uygulamaları ortaya çıktı ve yalnızca kodda fiyatı düşüren bir hata bulmak için yüzde 1.000’den fazla verim veya anonim bir geliştiricinin ihraç edilen jetonların büyük bir kısmını bırakarak ayrıldı.

SushiSwap efsanesini , Yearn hackini veya Harvest Finance jeton hırsızlığını takip eden herkes için, güvensiz protokollerde likidite madenciliği ve DeFi jetonlarına yatırım yapmanın, geçici bir sansasyondan çok, kalıcı yaratma arzusundan ziyade açgözlülükle hareket eden bir his olduğunu bilir. Finansal yenilik.

Ancak bu, DeFi endüstrisinde atılan teknolojik adımların finansın geleceğine damgasını vurmaya hazır olmadığı anlamına gelmiyor.

Verim çiftçiliği yutturmaca hızlı bir şekilde balon bölgesine taşınırken, daha geniş DeFi pazarı, dünyaya erişilebilir, yeni nesil finansal hizmetler getirme amacıyla olgunlaşmaya başlıyor.

Sonuç

Merkezi olmayan finans, eski finansal sistemin engellerini yıkma ve dünyaya internet tabanlı bankacılık hizmetleri sunma potansiyeline sahiptir. Bununla birlikte, endüstrinin, bankasız finansal hizmetlerin tüm dünyanın yararlanabileceği kadar güvenli ve sorunsuz olacağı bir düzeye olgunlaşması zaman alacaktır.

O zamana kadar, DeFi pazarları, akıllı sözleşmelerle rahat bir şekilde etkileşime giren ve ortalamanın üzerinde getiri elde etmek için önemli düzeyde risk alan, teknolojiden anlayan dijital varlık yatırımcıları için ayrılmıştır.

Kripto RADAR’da , DeFi dünyasına başlamanıza yardımcı olacak on umut verici projeden oluşan bir liste oluşturduk.

DeFi projeleri halen gözde olarak devam ediyor, bakalım gelecekte nasıl evrilecek

DeFi yatırımları kötü dönemlerde dahi kazanç sağlıyor, hayat kurtarıyor.

Muhteşem bir DeFi içeriği, bir araştırma konusu için neredeyse Türkçe yazılmış her içeriğe göz attım ama en net anladığım ve kullandığım bu içerik oldu. Teşekkürler

DeFi geleneksel bankacılığı bitirecek mi?

Muhteşem bir içerik, emeklerinize sağlık.

merkezi olmayan finans, 2020’de dijital varlık piyasalarında en çok konuşulan konu oldu. yıl oldu 2022 halen DeFi’yi anlayamadık.

DeFi neden böyle yazılıyor :)